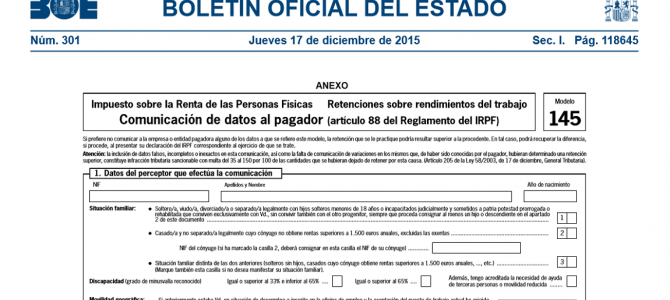

¿Qué es el modelo 145?

(Por Asesoría Hipólito, su Asesoría en Sevilla)

El modelo 145 es el impreso mediante el cual las personas obligadas a presentar la declaración de la renta ponen en conocimiento de su pagador (el empresario, normalmente) sus datos personales o familiares; o notifican las posibles variaciones que pudieran haber sufrido. De este modo el empresario podrá calcular la retención que le será aplicable en función de la información que le ha facilitado. Es totalmente obligatorio. Posteriormente el modelo 145 será clave en la declaración de la renta de ese ejercicio que habrá que presentar al año siguiente. Además, debe asegurarse de que esta retención en la nómina está bien calculada en base a la información que se le transmita. A partir de ahí es obligación del trabajador que los datos que dé sean reales y se ajusten a su situación actual.

Desde Asesoría Hipólito le damos todas las claves para que entienda cómo funciona el formulario; cómo afecta a tus impuestos y cómo rellenar el Modelo 145 de forma correcta.

Presentación del modelo 145

La presentación del modelo 145 se realizará por lo menos una vez al año al comienzo de cada ejercicio; ya que las empresas tienen por costumbres cubrirse las espaldas solicitando de nuevo los datos. Pero este no es el único momento en el que deberá calcular las retenciones de IRPF. El motivo de rellenar el formulario de Hacienda cada ejercicio es que así las empresas se cubren y evitan que recaiga sobre el trabajador la tarea de ser quien comunique los cambios.

En realidad, hay que rellenar el modelo 145 cada vez que haya un cambio de situación personal o familiar; si afecta a las retenciones de IRPF a lo largo del año. En este sentido, si el cambio implica una retención menor, el artículo 87 del Reglamento de IRPF no obliga a comunicarlas para la regularización de las retenciones; por lo menos cinco días antes del cálculo de la nómina por parte de la empresa.

Cuando el cambio implique una mayor retención sí sería obligado indicarlo en un plazo de diez días naturales desde el momento de la variación. Para que surtan efecto, de nuevo deberán comunicarse a la empresa por lo menos cinco días antes de que empiece a calcular las nóminas.

El modelo 145 deberá presentarse en los siguientes casos

A continuación, le planteamos los diferentes casos por lo que se debe presentar el modelo 145:

- Para comunicar los datos personales; como el NIF, su nombre y apellidos, su situación familiar (si es casado, viudo…) etc.

- Cuando tenga hijos u otros descendientes que menores de 25 años; o mayores de 25 años que sufran algún tipo de discapacidad y estén conviviendo con él. En este caso deben indicarse las fechas de nacimiento o adopción; y como hemos indicado, cuál es la discapacidad que poseen los hijos mayores de 25 años.

- Cuando convivan con él sus padres u otros ascendientes mayores de 65 años; o menores de esta edad si son discapacitados. Indicará principalmente también, el año de nacimiento y si sufren algún tipo de discapacidad.

- Si está obligado al pago de alguna pensión compensatoria a favor del cónyuge o pensión por alimentos a favor de sus hijos; las cuales deben haber sido reconocidas por sentencia judicial.

- Si está pagando con financiación ajena la compra o rehabilitación de su vivienda habitual; con derecho a deducción en el IRPF. Este apartado sólo lo rellenara la persona que haya comprado su vivienda habitual o pagada por obras de rehabilitación antes del 1 de enero de 2013.

Cómo rellenar el modelo 145

Le explicaremos paso a paso cómo rellenar el modelo 145. A primera vista puede parecer intimidante, pero el Modelo 145 de comunicación de datos al pagador es relativamente sencillo de completar. El formulario de Hacienda consta de siete partes que servirán para aclarar la situación personal y familiar a la empresa.

Primer apartado. Datos personales y situación familiar

Como en caso todos los formularios de Hacienda, hay que comenzar identificándose. Se trata de información básica como nombre, apellidos, DNI y fecha de nacimiento.

En este primer apartado se tratará también la situación familiar según el Modelo 145, que identifica hasta tres posibilidades. Sólo debe marcar una opción y tiene que ser la que describa su estado.

- Situación familiar 1. Está reservada para unidades familiares monoparentales.

- Situación familiar 2. La marcarán personas casadas y no separadas cuyo cónyuge no obtiene rentas superes a 1.500 euros, excluidas las rentas exentas. En este apartado también se contarán las familias en esa situación y con hijos. Además, habrá que incluir el DNI de la pareja.

- Situación familiar 3. Es un cajón de sastre para el resto de contribuyentes que no cumplan con las anteriores situaciones; como por ejemplo solteros sin hijos o personas casadas en los que la pareja gana más de 1.500 euros.

En el apartado 1 de datos personales también tendrá que indicar si posee algún grado de discapacidad. Deberá marcar la casilla si posee un grado de discapacidad igual o superior al 33%.

Segundo apartado. Hijos menores de 25 años

Este apartado es imprescindible para cualquier persona con hijos menores de 25 años.

Eso sí, recuerde que su hijo no debe ganar más de 8.000 euros al año para poder incluirlo en este apartado.

Aquí habrá que indicar el número de hijos o descendientes menores de 25 años y descendientes discapacitados de cualquier edad que convivan con usted.

Cuando los hijos vivan sólo con usted habrá que marcar la casilla “C) punto por entero de hijos o descendientes” para que quede así reflejado.

Tercer apartado. Ascendientes mayores de 65 años

Este punto está reservado para los ascendientes (padres y abuelos) mayores de 65 años que convivan con usted y que no sumen ingresos superiores a los 8.000 euros.

El apartado 3 también recogerá los menores discapacitados que estén a su cargo.

Cuarto apartado. Pensiones compensatorias

En caso de que exista una pensión compensatoria a favor del cónyuge habrá que indicarlo en este apartado. También se incluirán las pensiones alimenticias de los hijos.

Sólo se incluirán las pensiones que sean resultado de una decisión judicial, no las que provengan de un acuerdo no certificado entre los excónjuges. Además, será necesario que se indique además el importe de las mismas.

Quinto apartado. Pagos por compras de vivienda habitual

En este apartado del Modelo 145 tendrá que indicar si realiza algún tipo de pago por la compra o rehabilitación de la vivienda habitual usando financiación ajena; es decir, a través de una hipoteca.

Sólo se deberá rellenar esta casilla cuando la compra de la vivienda sea anterior a 2013 y si no tiene un ingreso superior de 33.007,2 euros.

Los últimos apartados del modelo 145 están destinados a la clásica fecha y firma del formulario; aunque en este caso también añade un acuse de recibo. El motivo es que, como ya se ha indicado, la obligación de retener corresponde a la empresa. Es importante reflejar que se le ha entregado el documento para que lo haga según los datos que figuran en el mismo.

¿Conocía el modelo 145? Si no lo conocía, esperamos que después de leer este artículo, le haya parecido interesante y útil toda esta información sobre el modelo 145. Si tiene alguna duda, no dude en contactar con Asesoría Hipólito. Estaremos encantados de atenderle.

Para más información: