¿Qué es el IAE o Impuesto de Actividades Económicas?

(Por Asesoría Hipólito, tu Asesoría en Sevilla)

El IAE es un impuesto cuya finalidad es recaudar fondos de personas físicas, jurídicas y entidades que realizan actividades empresariales, artísticas o profesionales en el territorio nacional. No obstante, no todos tienen que pagarlo, sino que algunos están exentos, tal y como lo señala la ley.

La implantación de este tributo directo, real y obligatorio, ha conllevado la supresión de las antiguas Licencias Fiscales de Actividades Comerciales e Industriales y de Profesional y Artistas; así como del Impuesto Municipal sobre la Radicación.

¿Quién tiene que pagar el IAE?

Cuando un autónomo o una entidad se dan de alta, tienen que comunicar en el modelo 036 el epígrafe que se corresponde con su IAE. Este trámite se lleva a cabo como algo rutinario, con el objetivo de encuadrar la actividad de forma correcta. Sin embargo, no siempre somos conscientes de que el IAE o Impuesto de Actividades Económicas es un impuesto que se aplica tanto a autónomos como a sociedades, por el hecho de realizar una actividad empresarial, profesional o artística.

Están sujetos al IAE los autónomos, las Comunidades de Bienes, las Sociedades Civiles, las personas jurídicas (sociedades) y las herencias yacentes. Sin embargo, la Ley recoge determinadas exenciones, los cuales no tienen que pagar.

¿Quiénes están exentos de pagar el IAE?

Están exentos de pagar el Impuesto de Actividades Económicas:

- El Estado, las comunidades autónomas y las entidades locales, así como los organismos autónomos del Estado y las entidades de derecho público de análogo carácter de las comunidades autónomas y de las entidades locales.

- Los sujetos pasivos que inicien el ejercicio de su actividad en territorio español. Durante los dos primeros períodos impositivos de este impuesto en que se desarrolle aquella. No se considerará que se ha producido el inicio del ejercicio de una actividad cuando esta se haya desarrollado anteriormente bajo otra titularidad, por ejemplo en el supuesto de fusión, escisión o aportación de ramas de actividad.

- Los siguientes sujetos pasivos:

- Las personas físicas.

- Los sujetos pasivos del Impuesto sobre Sociedades, las sociedades civiles y las entidades del art. 35.4 nueva LGT, que tengan un importe neto de la cifra de negocios inferior a 1.000.000 de euros.

- Los contribuyentes por el Impuesto sobre la Renta de no Residentes que operen en España mediante establecimiento permanente, siempre que tengan un importe neto de la cifra de negocios inferior a 1.000.000 de euros.

-

Las entidades gestoras de la Seguridad Social y las mutualidades de previsión social.

- Los organismos públicos de investigación, los establecimientos de enseñanza en todos sus grados costeados íntegramente con fondos del Estado, de las comunidades autónomas o de las entidades locales, o por fundaciones declaradas benéficas o de utilidad pública, y los establecimientos de enseñanza en todos sus grados que, careciendo de ánimo de lucro, estuvieren en régimen de concierto educativo, incluso si facilitasen a sus alumnos libros o artículos de escritorio o les prestasen los servicios de media pensión o internado y aunque por excepción vendan en el mismo establecimiento los productos de los talleres dedicados a dicha enseñanza, siempre que el importe de dicha venta, sin utilidad para ningún particular o tercera persona, se destine, exclusivamente, a la adquisición de materias primas o al sostenimiento del establecimiento.

- Las asociaciones y fundaciones de disminuidos físicos, psíquicos y sensoriales, sin ánimo de lucro, por las actividades de carácter pedagógico, científico, asistenciales y de empleo que para la enseñanza, educación, rehabilitación y tutela de minusválidos realicen, aunque vendan los productos de los talleres dedicados a dichos fines, siempre que el importe de dicha venta, sin utilidad para ningún particular o tercera persona, se destine exclusivamente a la adquisición de materias primas o al sostenimiento del establecimiento.

- La Cruz Roja Española.

- Los sujetos pasivos a los que les sea de aplicación la exención en virtud de tratados o convenios internacionales.

- Los sujetos pasivos exentos en virtud de tratados o de convenios internacionales.

- Otras exenciones que aparecen al margen del Real Decreto Legislativo 2/2004 (el Banco de España, autoridades portuarias, etc.)

Supuestos de no sujeción al IAE

Las siguientes actividades no están sujetas:

- La enajenación de bienes integrados

- En el activo fijo de las empresas que hubieran figurado debidamente inventariados como tal inmovilizado con más de dos años de antelación a la fecha de transmitirse, y la venta de bienes de uso particular y privado del vendedor siempre que los hubiese utilizado durante igual período de tiempo.

- La venta de los productos que se reciben en pago de trabajos personales o servicios profesionales.

- La exposición de artículos con el fin exclusivo de decoración o adorno del establecimiento. Por el contrario, estará sujeta al impuesto la exposición de artículos para regalo a los clientes.

- Cuando se trate de venta al por menor la realización de un solo acto u operación aislada.

¿Qué son los epígrafes del IAE?

Los epígrafes del IAE son una clasificación de los distintos tipos de actividades económicas. No debes confundirlo con el CNAE (clasificación nacional de actividades económicas) pues son cosas diferentes.

La normativa en vigor diferencia tres grupos de actividad:

- Empresarial

- Profesional

- Artística

Cada uno de estos grupos básicos, se divide en subgrupos y actividades cada uno de ellos con un código numérico y una descripción.

Cada autónomo o pyme que se comunique el alta de una actividad con el modelo 036/037, tendrá que consignar el epígrafe al que corresponda la actividad que realice. Para ello te puedes ayudar de las tablas de epígrafes del IAE.

Si la misma persona física o jurídica, realiza más de una actividad, tendrá que consignar más de un epígrafe. Esta comunicación, es obligatoria aunque estés exento del pago del IAE.

¿Cómo hay que pagar el IAE?

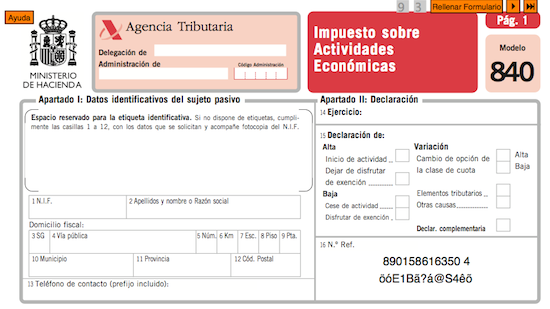

Si tu actividad no queda exenta, es decir, que estás en el tercer año de actividad y facturas más de un millón de euros, tendrás que pagar la cuota que te corresponda y comunicar las variaciones de tu actividad con el modelo 840, siguiendo las instrucciones.

¿Cómo se calcula el IAE?

El cálculo del IAE varía en función de razones territoriales y de la naturaleza de la actividad económica; el Impuesto de Actividades Económicas puede pagarse con carácter local, provincial o nacional. Y el cálculo dependerá del tipo de actividad, dónde se realice, el número de establecimientos que tenga en el territorio nacional, así como de otros factores como; los m2 del establecimiento, la potencia de KW contratada, el número de trabajadores, etc. A nivel local, lo mejor es consultar en el Ayuntamiento que te corresponda. Para ver las ordenanzas al respecto que puedan existir.

Ejemplo de cálculo de la cuota

La entidad X, S.A. está dedicada a la actividad de «comercio al por mayor de prendas externas de vestir» en la ciudad de valencia, y para ello cuenta con un inmueble de 1.800 m2 de superficie, de los que 1.000 m2 están dedicados a almacén, 100 a aparcamientos descubiertos para clientes y proveedores y los 700 restantes se destinan a jardín y aceras.

Además emplea exclusivamente para el ejercicio de su actividad dos furgonetas de una capacidad de carga de 1000 kg. Cada una de ellas.

Suponiendo que el Ayuntamiento de Alicante hubiese acordado la aplicación de un coeficiente corrector igual a 1,8, de un índice de situación, en la zona en la que se ubica el local de 1,5, y que el recargo provincial esté fijado en el 40%, dígase a cuánto ascenderá la cuota a ingresar por el Impuesto sobre Actividades Económicas; la actividad se halla clasificada en el epígrafe 613,3 de las Tarifas, con cuota fija de 933,07 euros.

Resolución del supuesto:

| Cuota fija: | 933,07 euros |

| Cálculo de la superficie: | |

| – Almacén: | 1.000 x 0.55 = 550 m2 |

| – Jardines y aceras: | 700 m2; no computa |

| – Aparcamientos: | 100 m2; no computa |

| – Bonificación 5 %: | 27,5 m2 |

| Superficie computable: | 522,5 m2 |

| Tarifa: a) 500 m2 x 0,5048 euros/m2 (84 Ptas/m2) b) 22,5 m2 x 0,3906 euros/m2 (65 Ptas/m2) |

261,16.- Euros 252,40.- Euros 8,79.- Euros |

| Valor corregido: | 261,16 x 1,8 x 1,5 = 705,21.- Euros |

| Cuota Tarifa e instrucción | 1.638,28.- Euros |

| Cuota Municipal: | 1.638,28 x 1,8 x 1,5 = 4423,36 |

| Recargo Provincial: | 40% s/1.638,28 =655,312.-Euros |

| Cuota a ingresar: | 5078,672.-Euros |

Ejemplo de la página web Areadepymes.

Plazo de presentación del IAE

- Alta por inicio: Antes del transcurso de un mes desde el inicio de la actividad.

- Alta por dejar de disfrutar de exención: Durante el mes de diciembre inmediato anterior al año en el que el sujeto pasivo resulte obligado a contribuir por el impuesto.

- Variación de datos: Un mes a contar desde la fecha en la que se produjo la circunstancia que motivó la variación.

- Baja por cese: Un mes a contar desde la fecha en la que se produjo el cese.

- Baja por disfrutar de exención: Mes de diciembre inmediato anterior al año en el que el sujeto pasivo quede exonerado de tributar por el impuesto.

Una vez detallado este impuesto, esperamos que no tengáis ninguna duda de lo que significa y qué implica, si no es así y tenéis alguna duda o consulta en referencia a este impuesto, recordad que podéis consultarnos por comentario o contactando con nosotros directamente. Asesoría Hipólito siempre a vuestra disposición.

Par más información:

Muy interesante. Gracias.

He empezado a trabajar hace poco y gracias a este artículo me he dado cuenta de que hay unos impuestos que no tengo que pagar, que entro en una de las excepciones. Mil gracias, me habéis ayudado mucho.